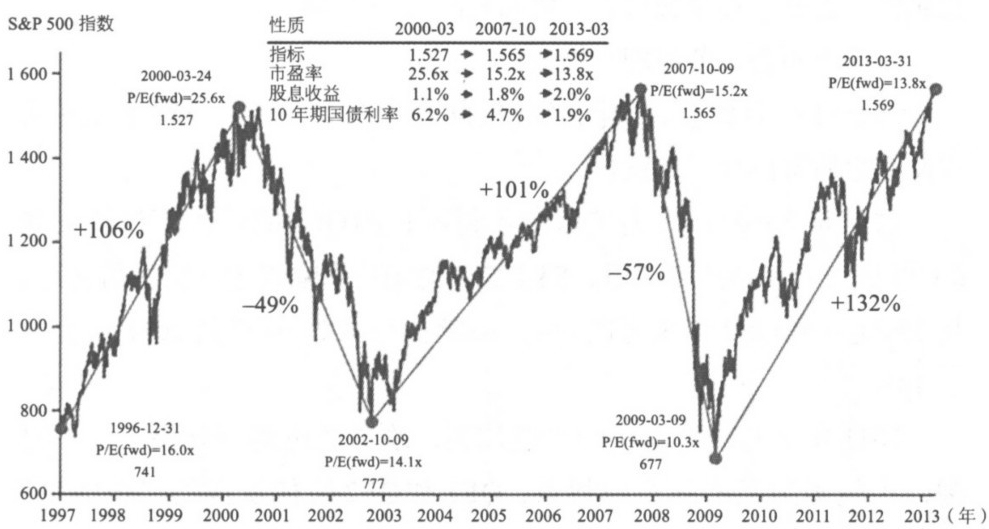

如果看热闹,道琼斯指数是美国股市的晴雨表;但要看门道,S&P 500指数则更具有广泛的代表性。S&P 500涵盖了美国经济各领域中最具代表性的500家公司,截至2013年第一季度,它们的总市值为13.8万亿美元,与S&P 500指数挂钩的总资产多达5.14万亿美元。

S&P 500指数在2013年3月28日创下了1569点的历史新高,2008年的金融危机似乎已成为历史的记忆,至少股票市场已展现出一个新的大牛市的轮廓。2009年3月,S&P 500指数最低曾跌到667点,至此飙升了135%。

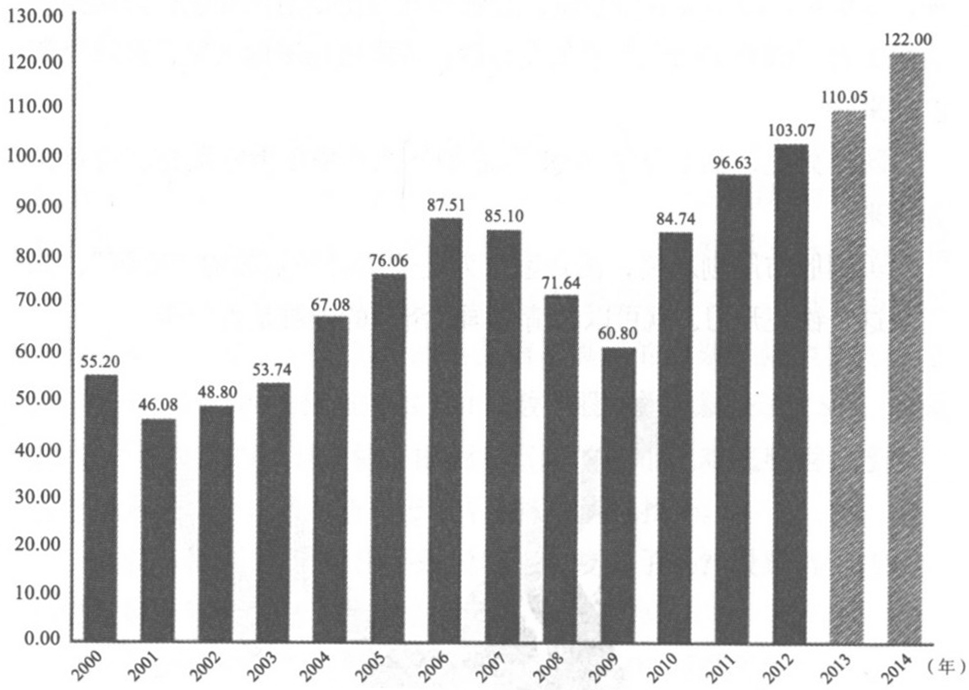

S&P 500的EPS(每股收益)年度变化,虚线部分为预估(FactSet)

股票上涨的理由看起来非常充分,因为S&P 500公司的每股收益从2007年的85美元,急剧攀升到2013年预估的110美元,上涨幅度为29.4%。如果将S&P 500的所有公司当作一家,那么该公司每股的赚钱能力正在大幅提升,整个公司的价值自然水涨船高。

每股收益正是决定股票价值的关键因素!

虽然股指的上涨幅度超过了每股收益,但股市的PE(市盈率)值却从2007年10月的15.2倍下降到了13.8倍。换句话说,2013年的股票比2007年的股票更便宜。投资100美元买股票,2013年将获得7%的价值回报,远远超过了银行存款和国债的利息,这样好的市场难道不该大涨特涨吗?

所有的奥秘就隐藏在每股收益的提高究竟是如何产生的!

要经营好一家公司最基本的工作就是开源节流,开源就是增加销售收入,节流就是压缩内部开支,双管齐下则效果更佳。

2008年9月金融危机爆发后,世界经济严重衰退,企业销售业绩大幅跳水,到2009年第三季度,S&P 500的销售增幅恶化到-15.81%。面对生死存亡的严酷考验,各大公司的第一个本能反应就是大规模裁员,一个人干两个人的活儿,降低了运营成本,提高了生产效率,这也正是同期美国失业率大幅攀升的原因。

1997—2013年的S&P 500指数

资料来源:摩根资产管理

美联储此时推出了6000亿美元的QE1(第一轮量化宽松政策),挽救了即将崩溃的银行系统,也为股票市场带来了强烈的信心和资金的双重刺激。美联储将短期利率压低到0~0.25%的超低水平,同时,大规模购买国债和MBS的操作压低了长期利率,使得公司的财务成本得以大幅下降。

QE政策导致美元汇率大幅贬值,S&P 500公司都是美国经济各领域中的领导性企业,它们的业绩中有30%~50%的销售收入直接来自海外市场,美元贬值使得它们在国际竞争中处于更为有利的地位,直接刺激了海外销售增长;另外,当海外收入折算成美元出现在公司的财报上时,还能获得“汇率红利”的财富增加效应。于是,海外销售增长和“汇率红利”同时提升了公司的利润水平。

因此,2009年以来,导致公司每股收益大幅提升的原因包括:大幅裁员压缩运营成本、提高生产效率、财务成本降低、美元贬值刺激海外销售、汇率红利带来账面利润上涨这五大因素。

在这些因素共同作用之下,S&P 500的每股收益从2009年到2010年劲升了39.4%。尽管如此,到2010年第一季度,S&P 500的总销售仍然处于负增长状态,负增长高达-8.35%。

开源上不去,节流却有极限!

当QE1一旦终止,美国经济数据很快再度恶化,股票市场在大幅反弹之后又出现了暴跌。

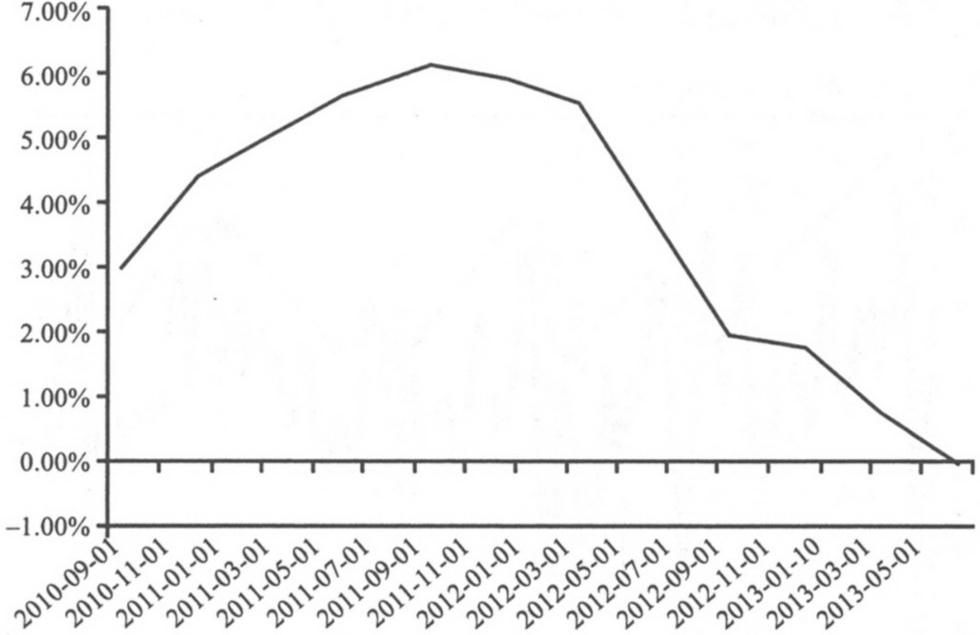

这就是2010年11月美联储不得不推出QE2的背景。在新一轮6000亿美元印钞的刺激下,S&P 500的销售增幅终于开始由负转正,从3%爬升到QE2结束时的6%,每股收益从2010年到2011年上升了14%。

2011年9月,希腊违约恐慌加剧,欧债危机再度升级。这一时刻,正是美国经济的重要拐点,QE1和QE2所能发挥的“正能量”已经耗尽。

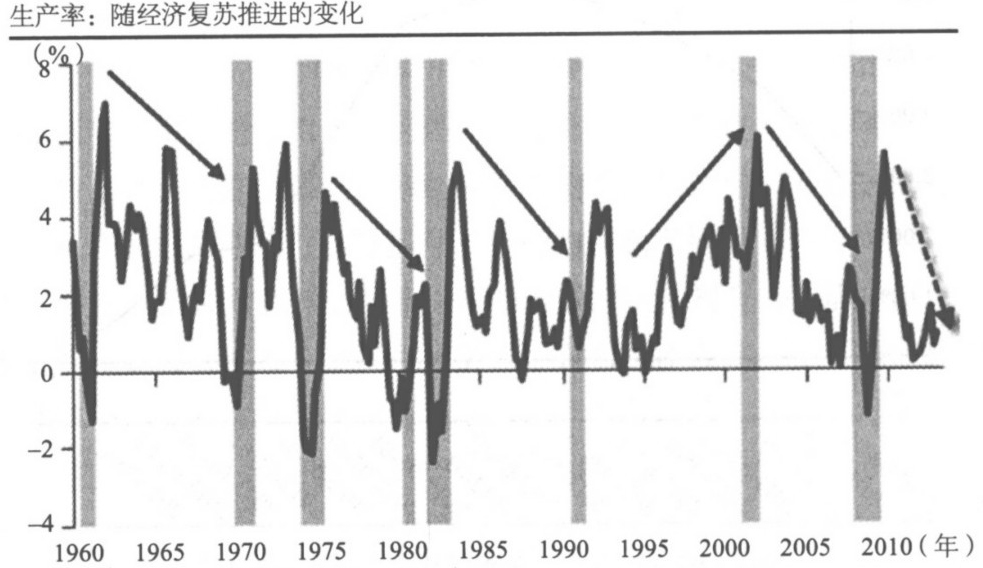

S&P 500公司的销售增长已是强弩之末,公司节流的潜力也濒临极限。裁员带来的生产率暴涨在2009年第四季度达到了5.8%的顶峰,然后掉头直下到2013年的0.6%。这与历次经济衰退的情况一模一样,在没有重大技术革命的情况下,雇员身上的油水已被榨干。同时,货币刺激对开源的影响也到达顶峰,美元泛滥对美国公司的正面作用,正在被世界各国图谋本币结算的战略性转移所抵消。

S&P 500的销售增长率(扣除通胀)

美国S&P 500公司的销售增长率(标准普尔)

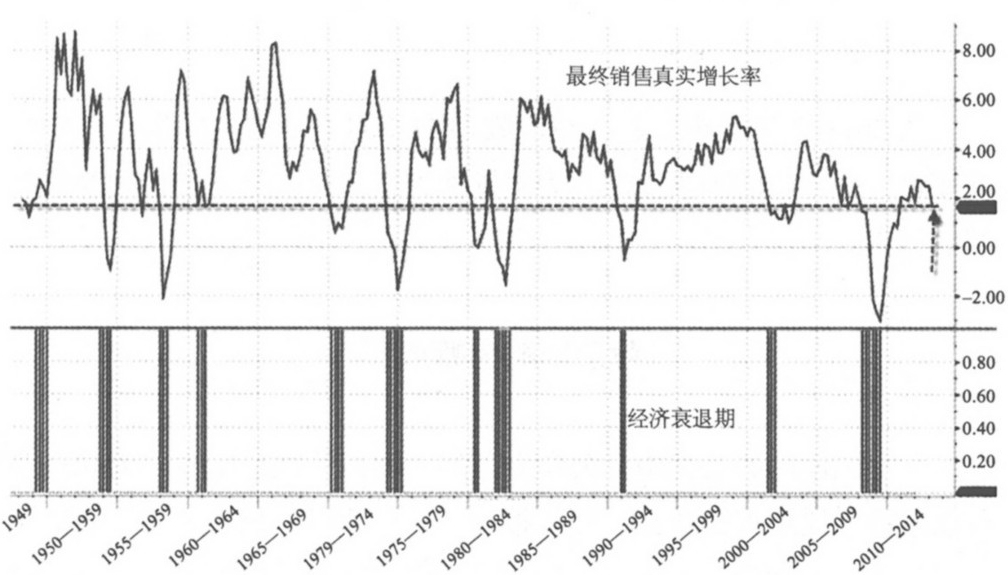

2009—2013年,最终销售真实增长之缓慢,仅见于经济衰退时期

毫不奇怪,当2011年6月30日QE2结束之后,股市再度出现暴跌。

如果说2011年9月之前,美国股市强劲反弹基本反映了在前两轮QE的刺激之下,五大因素共同推动了美国经济的触底复苏的真实状态,那么,此后的股票市场就脱离了经济现实,飞向了虚幻的空间。

2010年之后,美国生产率急速下降,裁员增效潜力耗尽

资料来源:美国劳工统计局

从2011年第三季度起,每股收益增长的主要动力发生了根本性的变化。一个新的因素逐渐成为主导性力量,这就是上市公司的股票回购行为。