虽然纽约的黄金期货市场能够“凭空创造”任何数量的纸黄金交易量,但是凡事有一利则必有一弊,100个瓶子只有一个盖子的杂耍早晚会出问题。

期货合约是允许实物交割的,尽管在正常情况下,99%的合约持有人并不会要求实物交割(他们只在乎价差产生的利润)。但是在某种特定情况下,期货合约持有人有可能突然集中要求实物交割,这就产生了实物黄金挤兑的潜在危机。另外,原来仅仅是把黄金寄存在COMEX金库的客户,受到塞浦路斯事件的强烈刺激,既然储户寄存在银行的储蓄都随时可能被剥夺,他们又凭什么相信寄存在期货交易所金库中的黄金不会被没收?

在正常情况下,人们愿意将现金存在银行,但当危机爆发时,人们将冲向银行挤兑存款,期货市场在恐慌中也是同样的道理。

纽约COMEX的黄金库存可分为两大类:“合格金”(eligible)和“交割金”(registered)。所谓“合格金”就是指符合COMEX纯度和重量要求的金条,它可以属于任何人,被存放和托管于COMEX的金库,合格金不得用于期货交割。“交割金”首先必须是合格金,是经过注册后可用于期货交割的金条。

准确地说,COMEX并没有自己的实际金库,它的金库是由五大金商的金库共同构成的。五大金商包括摩根大通、汇丰银行、加拿大丰业银行(Scotia Mocatta)、布林克斯公司(Brink's,Inc)和曼弗拉公司(Manfra)。五大金商每日向COMEX提交库存信息,COMEX据此汇总之后公布每日库存报告。

注意,COMEX仅仅是汇总五大金商提供的库存信息,它并未核查这些信息的内容是否属实。

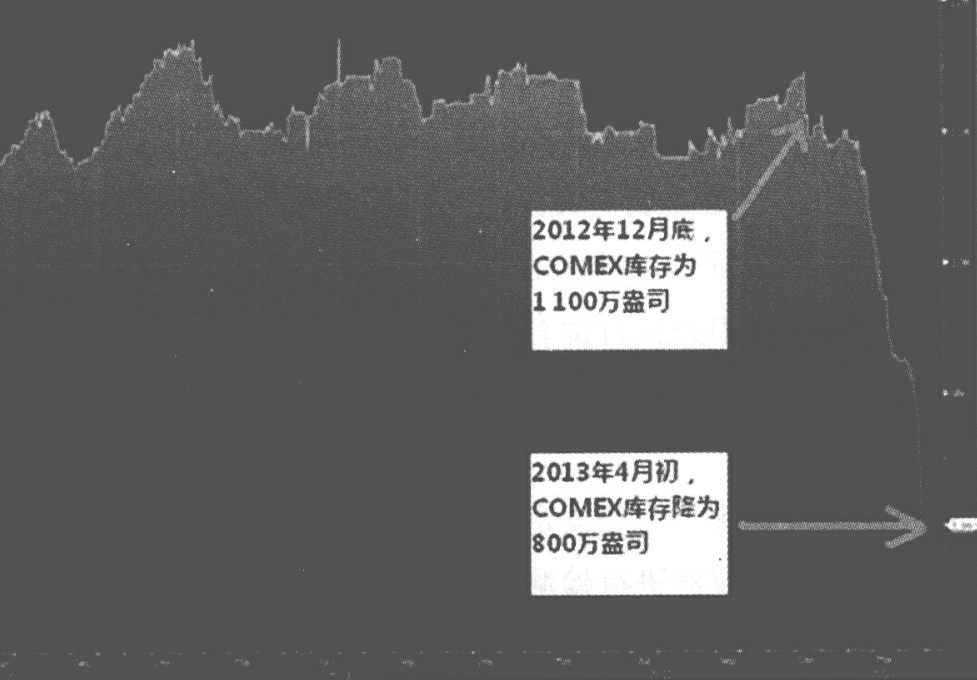

2010年以来,纽约COMEX的黄金库存基本稳定在1100万盎司(约354吨)的数量,黄金超级赌场的运行貌似一切正常。但是,2012年年底情况突然逆转,COMEX的黄金库存开始发生雪崩,局势急转直下。

从2012年12月起,美国黄金期货市场上开始出现剧烈的实物黄金转移风潮。COMEX的黄金库存从1100多万盎司,急剧下降到4月初的800万盎司(257吨),近百吨黄金被客户提走。(注意:4月12日开盘抛出的400吨黄金,明显超过了COMEX的全部库存!)不到4个月里,COMEX的黄金流失就高达27%!照此速度恶化下去,整个COMEX的黄金库存将难以支撑到年底。

2013年1~4月,纽约COMEX黄金库存遭到严重的“挤兑”冲击

如果COMEX的金库里没有黄金又会怎样呢?很简单,期货市场就会发生大规模的交割违约。那违约又能如何?答案是,个别违约叫事故,大面积违约叫危机。金融市场玩的是信心,没有信心就会崩溃。

其实,违约已经发生了。4月初,荷兰最大银行ABN AMRO已无法交割实物黄金。该银行在向客户发出的致歉信中表示,无法向客户提交实物黄金,愿意以现金来进行交割。在正常的市场中,如果金价下跌,意味着黄金供过于求,ABN应该很容易在市场中买到实物黄金并交割给客户。很明显,此时他们已很难找到实物黄金了。

假如COMEX修改期货交割规则,改成现金而非实物交割,问题能解决吗?如果完全取消实物交割,那就成了纯粹的赌场,它不再与黄金有任何关系。那么所有对黄金有需求的客户就会流失,剩下的赌徒可以直接奔向拉斯维加斯的赌场,那里会赌得更爽。

如果COMEX的黄金期货市场没了现货,美国将丧失对黄金价格的定价权,从而威胁到对汇率市场的定价权,最终是美元霸主地位的动摇。

有人认为,黄金不过是一种普通的商品,与货币一毛钱的关系也没有。不错,从法律上看,的确如此,黄金已在20世纪70年代初被IMF强制性地“非货币化”了。但是,法律必须顺应民意,得不到民意支持的法律,只是一纸空文而已。所谓法不治众,就是这个道理。黄金在法律上不是货币,但在世人心中仍享有货币的地位,这是法律无可奈何的。各国中央银行都有黄金储备,却不可能有钢铁或钻石储备。这不是所谓的“野蛮的遗迹”,而是民心对黄金是财富终极代表的永恒认同。

人们在街头看到一个美女走来,会不由自主地多看几眼。如果医学能够提供精密的仪器进行检测,就会发现一个人看见美女时,体内的各种激素发生了奇妙的变化。同理,如果将黄金放在人们的手中,那种金黄、灿然、柔和、高贵、滑润和沉甸甸的感觉,同样会刺激人体激素分泌的变化,让人望而难舍。

如果做一个思想实验,把一公斤金灿灿的金条和一公斤黑黢黢的铁块并排放在繁华的大街上,观察行人的反应,情况必然是人们不约而同地去抢金条,而铁块不是被一脚踢开就是无人理睬。人们无须任何经济学理论或高深的知识,就可以本能地做出同样的反应。大家都争相拥有的东西,用于交换时,就无人会拒绝,这就是通货。真正的通货无须法律规定,它自然产生,自发进化,自动流通,这就是普天之下人心所向的货币。因此,黄金天然的货币属性无法被任何强权所剥夺,相反,所有强权必然假手黄金才能取信于民。

黄金在历史上就是所有法定货币(简称法币)的天敌,法币凭借暴力,黄金依靠人心。当法币倒行逆施之时,人心就会自动倒向黄金。世间的公道在人心,货币的公道在黄金。

美国的QE政策实属货币恶政,名为拯救经济,实为掠夺财富,滥发货币必然导致人心背离。虽然美国可以通过黄金期货打压金价,却挡不住民众浩浩荡荡抢购黄金实物的潮流。

从2012年12月到2013年4月月初,COMEX的金库已经频频告急。尤其摩根大通的库存更是身陷绝境,其库存由280万盎司(90吨)急剧下降到不足100万盎司(约30吨),降幅逼近七成!

这已不是普通的期货交割,这是严重的黄金挤兑!

摩根大通不仅是黄金市场上最大的玩家,也是利率、汇率和其他几乎所有金融市场的最大玩家。2013年一二月份,COMEX黄金实物净交割量中,摩根大通独占了67%和60%,而三四月份更是占到95%和83%。

可以毫不夸张地说,摩根大通完全主导着COMEX黄金期货市场的命运。

如果摩根大通的金库以这样的速度持续流失黄金的话,那么它连两个月都难以支撑,这意味着COMEX的擎天之柱轰然坍塌,大面积的违约将难以避免。美国定价黄金的局面将会变天,而美元一旦失去了强美元弱黄金的掩饰,就会立刻变成那个“没穿新衣的皇帝”。

欲“挽狂澜于既倒,扶大厦之将倾”,唯一的办法就是制造一起黄金超级暴跌的“白色恐怖”,以雷霆万钧的期货黄金抛售,摧毁一切抵抗的意志,飞流直下的金价将彻底撼动市场,把黄金实物从投资人颤抖的双手中给震出来,一方面让华尔街大佬们在做空交易中暴赚一笔,另一方面则便于摩根大通们在更低的价位廉价扫货,重建濒临枯竭的黄金库存。同时,在崩溃的金价面前,所有跃跃欲试的黄金购买者,将被吓得魂飞魄散,逃之夭夭,从而阻绝后续的挤兑压力。

真可谓是一石三鸟的妙计!

这就是美国发动镇压黄金的“四一二”政变的根本原因!

这样的计划,将迫切需要强化美元地位的白宫,急需化解公众对QE3严重质疑的美联储,刻意回避黄金储备核查的财政部,和心急如焚的华尔街大佬们的多方利益完美地整合在一起。

于是,世人看到了一系列严丝合缝的“巧合”事件:

2013年4月初,华尔街媒体集体转向,黄金泡沫之声不绝于耳,黄金从备受推崇的“宠儿”突然沦落为受诅咒的“灾星”。

4月10日,奥巴马召集14家全球金融巨头密商大计,会议内容秘而不宣。

4月10日,高盛发布了看空黄金的报告(此前一直看多),吹响了做空黄金的“集结号”,一时间,“山雨欲来风满楼”。

4月11日,市场上谣言四起,声称塞浦路斯计划出售13.9吨的黄金,接着又有传言说葡萄牙(382吨)、意大利(2451吨)可能步其后尘抛售黄金,黄金市场上人心惶惶。

4月11日,美联储会议纪要“意外”地提前泄露,纪要反映了美联储内部有人建议提前结束QE3。消息传出,看空黄金的悲观情绪弥漫市场。

这一切为4月12日的“黄金大屠杀”做好了充分的心理铺垫。