投资股票与做生意一样,成本概念很重要。而移动平均线MA,又称均线,它代表在一段时间内股价的平均值(平均成本),反映了股价在一定时期内的强弱和运行趋势。算术移动平均线,就是将N天的收盘价加和再除以N,得到第N天的算术平均线数值。移动平均线MA实际上就是平均成本。因此,平均成本线对于个股乃至大势的未来走向具有研判的作用。

股价(或指数)的上下波动大,无规律性,不易看出它的趋势。而通过研究平均成本线判断趋势极为有效,因为如果投资者买入行为持续,那么平均成本势必与日俱增,待有一日,平均成本远远超过了该股所值,走势必然要掉头向下。因为股价太高,购股成本日益增大,无人接手,而另一方面持股者则要忙不迭地清仓获利。市道有卖无买,头部自然形成。

从持仓成本的盈亏考虑,当价格在平均成本线下方时,表明大多数持仓处于亏损状态;反之,表明大多数持仓处于盈利状态。

而从持仓成本变动的角度分析,只有当大多数投资者都看好股价的未来发展时,才会愿意以更高的成本持有股票,MA指标的运动方向,反映了大多数股民持仓意愿的趋向,因此,MA实际是趋势型的指标,可用于分析行情的主导趋势。

投资要点

当平均成本线处于上升阶段时,表明投资者愿意以更高的成本持有股票,是上升趋势的表现;当平均成本线处于下降阶段时,表明投资者期待以更低的成本持有股票,是下降趋势的表现;当平均成本线由下降转为上升或者由上升转为下跌时,表明投资者整体的持股意愿发生了转变,是趋势反转的征兆!需要强调的是趋势反转是一个过程,以一个阶段的表现来评价趋势变化,要比单纯的多空关系转变可靠得多。

在移动平均线中,我们一定要了解美国投资专家葛南维(Jogepsb Ganvle)创造的平均线判断八大法则。它是技术分析中的基础,而移动平均线也因为它,淋漓尽致地发挥了道氏理论的精神所在。八大法则中的四条是用来研判买进时机,四条是研判卖出时机。我们通过图1-7来解读这八大法则。

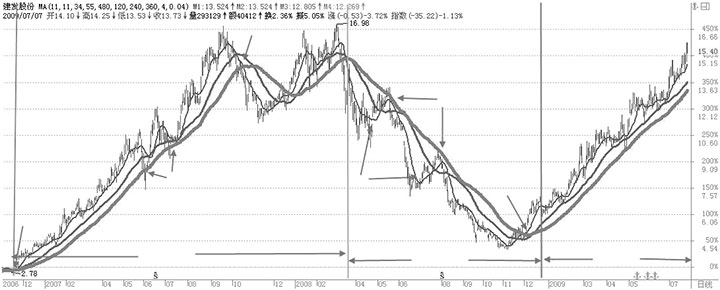

图 1-7

葛南维移动平均线八大法则

(1)移动平均线从下降逐渐走平且略向上方抬头,而股价从移动平均线下方向上方突破,为买进信号(图1-7中A点)。

(2)股价已经在移动平均线之上运行一段时间,然后出现调整,当回档时未跌破移动平均线后又再度上升时为买进时机(图1-7中B点)。

(3)价格经过一轮幅度较大的调整下跌至均线之下,而均线仍在继续上行,股价重上均线,且此低点之成交量极度萎缩时,此时为买进时机(图1-7中C点)。

(4)股价位于移动平均线以下运行,突然暴跌而远离移动平均线,物极必反。极有可能向移动平均线靠近,此时为买进时机(图1-7中D点)。

(5)股价位于移动平均线之上运行,而且由于连续大涨,离移动平均线越来越远,说明近期内购买股票者获利丰厚,随时都会产生获利回吐的卖压,应暂时卖出持股(图1-7中E点)。

(6)移动平均线从上升逐渐走平,而且向下钩头,股价从移动平均线上方向下跌破移动平均线时说明卖压渐重,应卖出所持股票(图1-7中F点)。

(7)股价已经在移动平均线下方运行一段时间,产生反弹时未突破移动平均线,且股价又出现下跌趋势,此时为卖出时机(图1-7中G点)。

(8)股价反弹后在移动平均线上方盘整,而移动平均线却继续下跌趋势,当股价再跌破平均线时,宜卖出所持股票(图1-7中H点)。

以上八大法则中(3)和(8)不易掌握,具体运用时风险较大,在未熟练掌握移动平均线的使用法则前可以考虑放弃使用。

(4)和(5)没有明确股价距离移动平均线多远时才是买卖时机,可以参照乖离率指标(详见第7章)来辅助分析。即当乖离率指标的数值在正方向很大开始回落,是卖出时机。或乖离率指标的数值在负方向很大开始反弹势,是买入时机。

(1)法则是明确的买入信号,(6)法则是明确的卖出信号。其他的法则都需要其他的技术指标配合判断。

总的来说,移动平均线在股价之下,而且又呈上升趋势时是买进时机,反之,平均线在股价线之上,又呈下降趋势时则是卖出时机。

在市场的发展中平均成本线被发展呈现出许多变化指标,本章介绍几个常用的而且比较有效果的趋势指标的使用方法。

移动平均线(MA)是以道琼斯的“平均成本概念”为理论基础,采用统计学中“移动平均”的原理,将一段时期内的股票价格平均值连成曲线,用来显示股价的历史波动情况,进而反映股价指数未来发展趋势的技术分析方法。它是道氏理论的形象化表述。

移动平均线具有如下几方面的特性。

(1)趋势的特性。移动平均线一旦趋势形成就会自我强化。均线上升表示股价会继续上升,均线向下表示股价会继续向下。

(2)平稳的特性。移动平均线不会像日线会起起落落的震荡。

(3)助涨/助跌的特性。股价上平均线上/下方向运行时,平均线也开始向上/下方移动。特别是在平均线斜率比较大时。

移动平均线依时间长短可分为:短期移动平均线、中期移动平均线及长期移动平均线。

(1)短期移动平均线。一般都以10天及15天为计算期间,代表一周的平均价,可作为短线进出的依据。如以周线来判断,那么选择3~4周平均线。

(2)中期移动平均线。大多以30天为准,称为月移动平均线,也有扣除4个星期日以26天来做月移动平均线。如以周线来判断,那么选择8~13周平均线。

(3)长期移动平均线。大多以120天(半年线)、250天(年线)为准。如以周线来判断,那么选择26~52周平均线。

在实战中日线选择,一般是选择三条平均线来判断,我建议投资者不要采用公认的10、20、30参数,而是选择11、34、55参数。即MA11、MA34、MA55三条平均线来判断分析。而在周线的三条平均线的选择上,采用MA13、MA26、MA52。

移动平均线的交易原则

由于平均线的变化太多,所以我们仅仅介绍基本的移动平均线MA交易原则(以11-34-55的参数为例)。

(1)当三条平均线MA呈MA11>MA34>MA55时,市场是在多头排列的强势市场中。投资者应该以做多为主。

(2)当三条平均线MA呈MA11

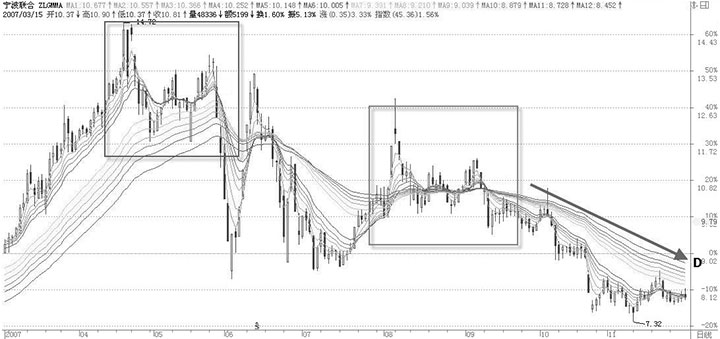

(3)如果三条平均线MA呈MA11上穿MA34、M34上穿MA55形成黄金交叉形态时,是中长线买入信号(见图1-8中O、P点)。

(4)如果三条平均线MA呈MA11下破MA34、M34下破MA55形成死亡交叉形态时,是中长线卖出信号(见图1-8中C点)。

(5)短期买入信号,在多头市场区域,当股票回调至长周期MA55均价线的支撑点为买点(见图1-8中A点)。在空头市场区域,当股票远离长周期MA55均价线以后,股价上穿短周期MA11是买入信号(见图1-8中E点)。

(6)短期卖出信号,在空头市场区域,当股票反弹至长周期MA55均价线的压力点为卖点(见图1-8中D点)。如果价格下破长周期MA55均价线支撑止损卖出(见图1-8中B点)。

图 1-8

平均线使用要点

(1)平均线具有很强的骗线能力,特别是看历史的结果,会产生判断很准确的错觉。为了防止平均线的骗线,必须重视长期均线的威力。

(2)平均线有滞后的效果,越是长周期就越滞后。所以在判断趋势是否延续时,需要配合其他指标从背离的角度来判断(所谓背离就是价格的运动方向与指标的运动方向相反)。

(3)在多头趋势未改变之前不要抛出手中的股票,在空头趋势未改变之前要守住手中的现金。

(4)平均线MA主要用来判断趋势的延续,配合波动指标才能选择买卖点。

(5)为了避免长短周期的选择麻烦,就有BBI指标产生,即把所有时间周期的股票的平均线加权处理而成。操作方法仍然同上,如图1-9所示。

图 1-9

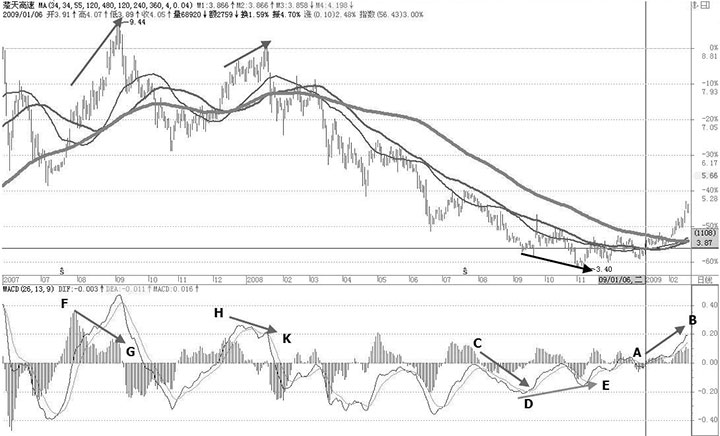

顾比复合移动平均线(GMMA)由两组12根线复合而成(见图1-10)。

图 1-10

戴若·顾比是全球金融市场十大技术分析大师之一,顾比更多是通过价格本身的信息去理解市场,通过图线分析,去理解其他投资者正在想什么,从而发现交易机会。顾比线就是他的杰作,顾比线其实是一种复合移动平均线。戴若·顾比认为:趋势的性质由中长线投资者决定。中长线资金源源不断地介入,为股价持续上涨提供了动力。中长线资金的持续撤出,将使股价持续阴跌。趋势的特征由短线交易者决定。上升趋势中短线客的蜂拥而入,将使股价加速上涨。短线客的获利抛出将使股价下跌回落。

短期平均线组由3、5、8、10、12、15移动平均线构成,代表短期趋势(见图1-10)。

长期平均线组由30、35、40、45、50、60移动平均线构成,代表中长期趋势(见图1-10)。

顾比复合移动平均线具体的市场含义阐述如下。

短期平均线组代表着短线交易者的行为和心理。短线交易者注重短期内价格的变化,总是试探短期趋势的变化,试图捕捉短期价格异动,低吸高抛获取利润。因此短线交易者引领短期趋势的变化,是短期波动的制造者。

长期平均线组代表着中长线投资者的行为和心理。中长线投资者更多看重股票的价值,试图通过发现价值低估(或相对低估)区域而盈利。他们不太注重价格短期的波动。

当某一组的6条均线趋于粘合的时候,表明这一组的参与者正在交易,趋势将发生变化;当某组的6条线平行或渐趋分开的时候,表明这一组的交易活动很少发生,趋势将延续。所以运用顾比复合移动平均线,可以知道何时市场对股票的价值看法出现一致,何时不一致。

1. GMMA的使用方法

顾比线从下面三个方面分析趋势的特征和性质。

(1)长期平均线组的扩展和收缩程度。长期平均线组代表着中长期的走势,此组向上,说明股价的中长期趋势向上。长期平均线组均线之间的分开程度对判断趋势更有指导意义。宽的均线带宽代表了比较强的趋势(图1-10中上行粗箭头),窄的带宽代表了比较弱的趋势。在上涨中,长线组均线之间分的越开,则上涨越有力,对上涨越有支撑。在下跌中分的越开,则后期调整的力度会越大,时间会越长,对反弹的压力会越大(图1-10中下行粗箭头)。

特殊情况:长期均线在上涨中分得很开并保持几乎平行状态,它是中长期投资者不断加筹的结果。若出现,则应在短线回调时坚决买进。

(2)短期平均线的扩展和收缩程度。短期平均线组代表着短期的走势,短期平均线组向上,说明短期股价正上涨,均线之间的分开程度不断加大(图1-10上行细箭头),说明短线上涨趋势正在加强,大到一定的时候就强极升弱了。此时均线带宽分开程度开始缩小,说明短线上涨趋势正在减缓或有调整。如果在下跌中分的越开,说明短线趋势下跌变弱,反弹的机会越来越大(图1-10下行细箭头)。

(3)长期平均线组和短期平均线组之间的分开程度。长期平均线组与短期线组之间的间距也是对中长期趋势判别的重要指标。间距大小也决定了趋势的力度。在升势初期,短线组突破长线组的压力,此时长线组与短线组均线纠合在一起,尚不能证明趋势的确立。随两组间距不断扩大(图1-10中A点),上升趋势不断巩固,趋势越来越强。

如果两均线组均处上升阶段,而且两组间距大且长时间内间距保持不变,该种情况属于趋势稳定强势。也就是长期平线组从收集点向上扩散,发散状态与短期平均线组一致,此时的交易策略是坚持持有(图1-10中AB段)。

如果两均线组均处下跌阶段,而且两组间距大且长时间内间距保持不变,该种情况属于趋势稳定弱势。也就是长期平线组从收集点向下扩散,发散状态与短期平均线组一致,此时的交易策略是坚持卖出(图1-10中CD段)。

这两组指标的相互关系表述了很有效的市场信息,当它们相互靠近时,说明短线交易者和长线交易者对股票价值达成了共识;而当它们相互远离时,则说明他们对于股票的价值产生了分歧。一旦短线平均线组和长线平均线组同时出现上升方向的一致变化,则是买入的最佳交易机会。反之当短线平均线组和长线平均线组同时出现下跌方向的一致变化,则是卖出的最佳交易机会(图1-10中C点)。

实例分析:我们选择一个实例来看看一个股票在一个从大多头市场转大空头市场的过程中GMMA的表现。先看600051宁波联合2006年年底至2007年年初的走势图,如图1-11所示。从图1-11中可见股价在这段时间里处于上升趋势之中。在图1-11中A点,短期平均线组从长期平均线组下上穿。然后两组平均线扩散宽度基本一致,此时说明中长期趋势得到了短期趋势的认同。应该选择积极做多。股票价在图中B点短线组收敛,但是长线组仍然扩散上行(图1-11中AB段),所以股价受到了长线组的支持。虽然短线增的带宽扩张过快,在图1-11中B点回调。但是由于长线组仍然均匀扩散,所以中长线趋势仍然向上。

在2007年4~5月份,该股票的短期平均线组的带宽扩散收窄,但长期平均线组的带宽虽仍然扩散,但是趋势转平,所以有转势的特征,见图1-12左框区域。在A点两组平均线带宽收敛形成死亡交叉,这是卖出信号。随后短线组由于向下扩散太扩散,有向上收敛的要求,所以在B点发生反弹。在图中右框区域,两组平均线都收敛,说明趋势要发生变化。此时应该观望,结果在图1-12中C点,短期平均线组下穿长期平均线组发生死亡交叉。随后两组平均线向下扩散,而且扩散速度差不多,见图1-12中CD段,说明趋势仍然继续弱势。但在图中D点(2008年12月月底)虽然长期平均线向下,但是短期平均线组的带宽扩散收窄,这种两组平均线带宽变化快速度不一样是见底特征。

图 1-11

图 1-12

2. GMMA的使用要点

(1)顾比均线判断大盘及个股趋势,强势的就持股,变弱的就卖出,没有趋势的不参与,不要受日间波的影响而乱猜测行情,严格执行你的交易程序。

(2)在上升趋势中,选择短期平均线组与长期平均线组趋向一致,而且带宽波动一致时持股票做多。

(3)在下跌趋势中,选择短期平均线组与长期平均线组趋向一致,而且带宽波动一致时持币做空。

投资词典

MACD它是趋势跟踪动量指标,表明两条移动平均线的关系。

MACD是26日指数移动平均线与12日指数移动平均线之差。9日指数移动平均线,又被称做“信号”线(或者“引发”线),画在MACD的顶端来显示买入/卖出机会 。

指数平均异同平均线(MACD)指标又叫指数平滑异同移动平均线,是国际分析大师查拉尔·阿佩尔(Gerald Apple)所创造的,是一种跟踪股价运行趋势的技术分析工具。指数平滑异同平均线是在移动平均线的基础上发展而成的,它利用两条不同速度(一条变动速率较快的短期移动平均线,一条变动速度较慢的长期移动平均线)的指数平滑移动平均线来计算二者之间的差别状况(DIF),作为研判行情的基础。

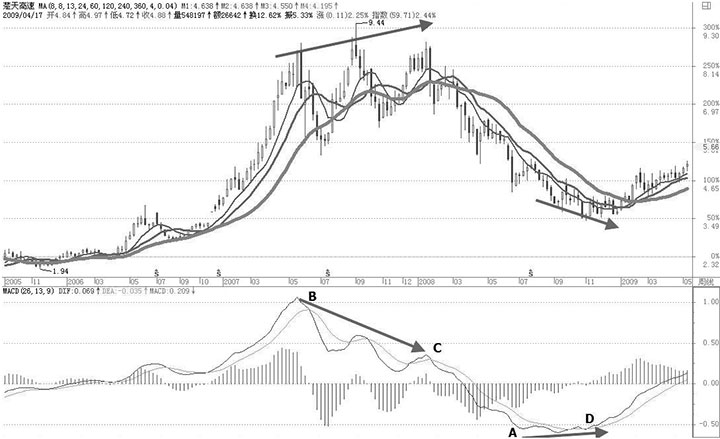

在众多的技术指标中,MACD是一种既简单又实用的指标,是普通投资者必须掌握的分析工具。MACD指标主要是通过EMA、DIF和DEA这三者之间关系来研判走势,DIF是核心,DEA是辅助。MACD是快速平滑移动平均线和慢速平滑移动平均线的差,利用红柱(零轴上)和绿柱(零轴下)的收缩来研判行情。如图1-13中指标在7月中绿柱逐渐变小,并且穿过零变成红柱,这说明股价逐步强势。反之逐渐变弱。

图 1-13

MACD的使用判断原则

(1)当DIF和DEA处于零轴以上时,属于多头市场(图1-13中AB段)。DIF线自下而上穿越DEA线时黄金交叉是买入信号(图1-13中A点)。

(2)当DIF和DEA处于零轴以下时,属于空头市场(图1-13中CD段)。DIF线自上而下穿越DEA线时死亡交叉是卖出信号(图1-13中C点)。

(3)MACD柱状线在零轴上持续收缩表明趋势运行的强度正在逐渐减弱(红色柱子从大逐步变小接近零轴),当柱状线颜色变成绿色时,弱势趋势确定。

(4)MACD柱状线在零轴下持续收缩表明趋势运行的强度正在逐渐变强(绿色柱子从大逐步变小接近零轴),当柱状线颜色变成红色时,强势趋势确定。

(5)在判断形态时以DIF线为主,MACD线为辅。当价格持续升高,而MACD指标走出一波比一波低的走势时,意味着顶背离出现,预示着价格将可能在不久之后出现转势下行(见图1-13中FG、HK两段)。当价格持续降低而MACD指标却走出一波高于一波的走势时,意味着底背离现象的出现,预示着价格将很快结束下跌,趋势转势上涨(见图1-13中DE段)。

MACD的使用技巧

(1)MACD日线判断买卖点比较有效,如MACD红柱加长表示股价将连续上涨,对应策略是持有。其含义是多方的力道正在加强。

(2)如MACD绿柱加长表示股价将连续下跌,对应策略是空仓。其含义是空方的力道正在加强。

(3)周线的MACD判断趋势非常准确,如股票在大幅下跌之后,在零轴下周线DIF上穿DEA黄金交叉,那么应该是中长期买点(见图1-14中D点)。

(4)如股票在大幅上涨之后,在零轴上周线DIF下破DEA死亡交叉,那么是应该中长期卖点(见图1-14中B点)。

(5)顶背离。K线图上的股价走势一峰比一峰高,而周MACD指标图形上的DIF及DEA构成的图形走势一峰比一峰低,这叫顶背离现象。顶背离现象一般是股价将反转转势的信号,表明股价短期内即将大幅下跌,是强烈的卖出的信号(见图1-14中BC段)。顶背离一般出现在股价的高位区。

(6)底背离。当股价K线图上的股票走势一头比一头低,而MACD指标图形上的DIF及DEA构成的图形走势一底比一底高,即当股价的低点比前一次低点底,而指标的低点却比前一次的低点高,这叫底背离现象。底背离现象一般是预示股价将反转势向上的信号。底背离一般出现在股价的低位区(见图1-14中AD段)。

图 1-14

注意要点

(1)牛皮市道中日MACD指标将失真。所谓牛皮市道即是无趋势市场,此时指标DIF线与DEA线的交叉将会十分频繁,同时MACD柱状线的收放也将频频出现,颜色也会常常由绿转红或者由红转绿,此时MACD指标处于失真状态。

(2)MACD指标的背离一般出现在强势行情中比较可靠,股价在高价位时,通常只要出现一两次背离的形态即可确认为股价即将反转,而股价在低位时,一般要反复出现几次背离后才能确认。因此,MACD指标的顶背离研判的准确性要高于底背离,这点投资者要加以留意。