除了前面介绍的价值投资方法,本节选择几位国际大师著名的价值投资策略。他们的方法无法在我国股市中完全复制,这是由于财务报表的编制不同,另外我们国家的股市仍然很年轻,一些比较长期的财务数据不易获得,所以大师们的策略在A股市场使用时都需要一些修改,但是大师们的伟大思想仍然可以使读者受益匪浅。下面从我设计的策略投资模型中选择出几位大师的投资策略供读者参考。

本杰明·格雷厄姆是华尔街公认的证券分析之父,1894年生于伦敦,1914年毕业于哥伦比亚大学,进入证券经纪商纽伯格公司担任统计分析的工作,1926年和友人合资设立格雷厄姆联合投资账户,至1929年初资金规模由45万美元成长至250万美元,一夕之间,格雷厄姆成为华尔街的宠儿,多家上市公司的所有人皆希望格雷厄姆为他们负责合伙基金,但皆因格雷厄姆认为股市已过度飙涨而婉拒,1929年,格雷厄姆回到母校开课,教授证券分析的方法,1934年和戴维·多德合著《证券分析》(Security Analysis)一书,成为证券分析的开山始祖,在格雷厄姆之前,证券分析仍不能被视为一门学问,此书至今仍未绝版,且是大学证券分析的标准教科书之一,当代著名的基金经理人如沃伦·巴菲特、约翰·聂夫、汤姆·科纳普等皆是格雷厄姆的学生,目前华尔街只要是标榜价值投资法的基金经理人,也都算是格雷厄姆的徒子徒孙。

1. 选股原则:格雷厄姆认为防御型投资者应按照以下原则来选股

(1)选择年销售额逾一亿美元的公司,或年销售额逾5000万美元的公用事业股。

(2)流动比例应为200%以上,且长期负债不超过净流动资产。

(3)选择过去10年,每年皆有盈余的公司。

(4)选择连续20年都支付股利的公司。

(5)利用3年平均值,选择过去10年每股盈余至少成长1/3的公司。

(6)股价除以三年平均每股盈余小于15倍。

(7)股价净值比小于1.5倍。

(8)投资组合中应保持10~13种股票。

2. 改进方法

由于时空背景的不同,为利于选股程序的进行,本人将格雷厄姆防御价值型的一些条件稍作变动如下:

(1)选择年营业额大于市场平均值的公司。

(2)选择过去3年都有盈余的公司。

(3)选择连续3年都支付现金股利的公司。

(4)选择流动比例>市场中值的公司。

(5)净流动资产-长期负债>0。

(6)最近3年每股盈余复合增长率≥15%。

(7)P/BV小于1.5倍。

本方法基于格雷厄姆在防御价值型投资策略中的精神:稳定的获利及长期发放现金股利,使用3年以上作为判断盈余稳定的年数,3年以上作为判断现金股利发放稳定年数。

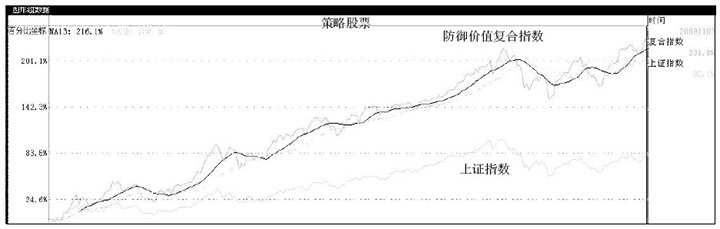

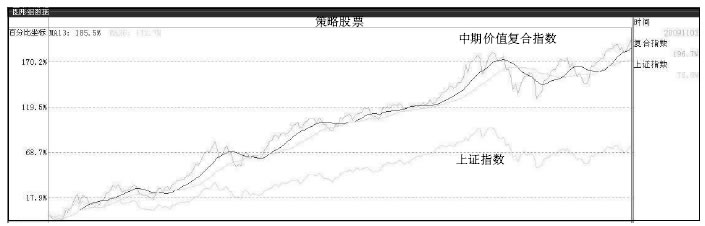

图1-8就是改进后的格雷厄姆选股策略选出的股票所构成的复合指数与上证指数的比较图。从图1-8可以看到格雷厄姆防御价值型投资策略选出的股票在2009年的表现远好于上证指数。同期上证指数上涨了80%,而该策略选择出的股票平均收益在230%左右。可见洋为中用的效果不错。

图1-8

按此法选出的股票池如下:金地集团、上海机电、宜华木业、民航股份、北辰实业、招商地产、金融街、福星股份。

我们选出一个股票进行分析,600987民航股份是纺织行业的股票。公司是全国最大服装面料染整企业,其染整产品种类多、质量好、交货快、信誉高。经营风格稳健,具有较强抗风险能力;区位优势和规模优势并存;在经济复苏的上行通道中,这些竞争优势被衬托得更为明显。公司2009年3季度末每股经营性现金流净额达到0.44元,高出同期0.29元的每股收益,业绩具备高含金量。而每年超过50%的高分红也是吸引投资者的重要筹码。

证券研究机构预测公司2009~2011年EPS分别为:0.40元、0.48元和0.54元,复合增长率22.26%,合理价值在9.25元。

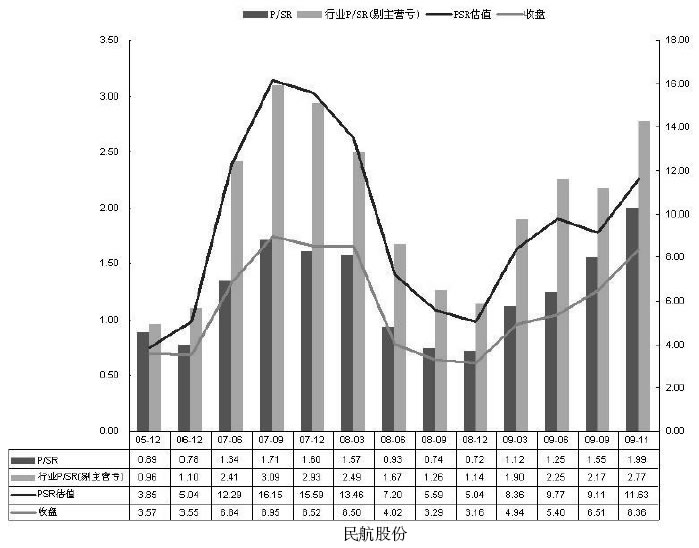

从图1-9民航股份的P/SR估值曲线图中,我们可以看出该股被低估,合理价格应该在11元左右。也就是说未来股票的合理范围应该在9~11元的区域。

图1-9

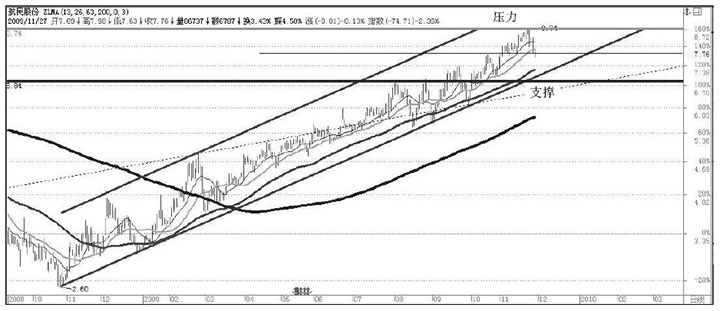

交易分析:如图1-10所示,600987民航股份在一个强势的上升通道里运行,股价在7.8元为中轴线上下波动,下行的支撑位在6.88元左右,上行压力位在8.75元左右。因此可以采用逐步低买的交易策略,并且耐心持有到股票上涨超过11元以后才考虑卖出。

图1-10

约翰·聂夫生于1931年,1955年进入克利夫兰国民银行工作,1958年成为信托部门的证券分析主管,1963年进入威灵顿管理公司,1964年成为先锋温莎基金投资组合经理人,1995年退休。31年间,先锋温莎基金总投资报酬率达55.46倍,而且累积31年平均年复利报酬达13.7%,在基金史上尚无人能与其匹敌。由于操作绩效突出,至1988年年底,先锋温莎基金资产总额达59亿美元,成为当时全美最大的资产与收益基金之一,并停止招揽新客户,至1995年约翰·聂夫卸下基金经理人之时,该基金管理资产达110亿美元。

约翰·聂夫目前仍是威灵顿管理公司的副总裁及资深合伙人,威灵顿管理公司已成为管理2000亿美元以上资产的大公司。由约翰·聂夫所建立的投资风格,已被威灵顿管理公司其他基金经理人奉为圭臬。

1. 选股原则:约翰·聂夫认为价值投资者应按照以下原则来选股

(1)良好的资产负债表。

(2)令人满意的现金流。

(3)股东权益报酬率高出市场平均值。

(4)有能力的管理阶层。

(5)要有满意的长期成长远景。

(6)有一项以上极具吸引力的产品或服务。

2. 改进方法

由于约翰·聂夫的低P/E选股流程只有1~3项是由客观的统计数字组成,4~6项则依投资者个人的了解主观判断。约翰·聂夫的投资哲学,是偏重价值投资,他形容自己是“低P/E的射手”,所以我们修改选股方式如下:

(1)负债比例小于市场平均值。

(2)速动比例大于市场平均值。

(3)每股现金流量大于市场平均值。

(4)股东权益报酬率大于市场平均值。

(5)P/EG小于0.5(这个指标应该具有判断成长性的意义)。

本策略所使用之负债比例、速动比例、每股现金流量及股东权益报酬率均采用最近一期财务报告数据。本方法所使用之P/EG以最近三年平均数字代替。

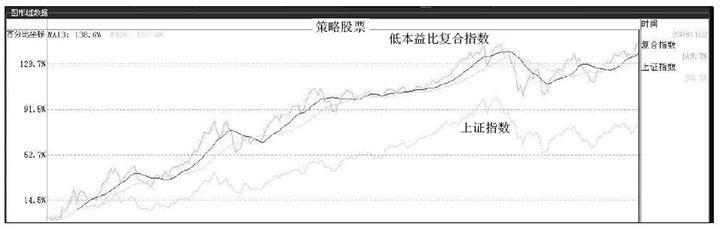

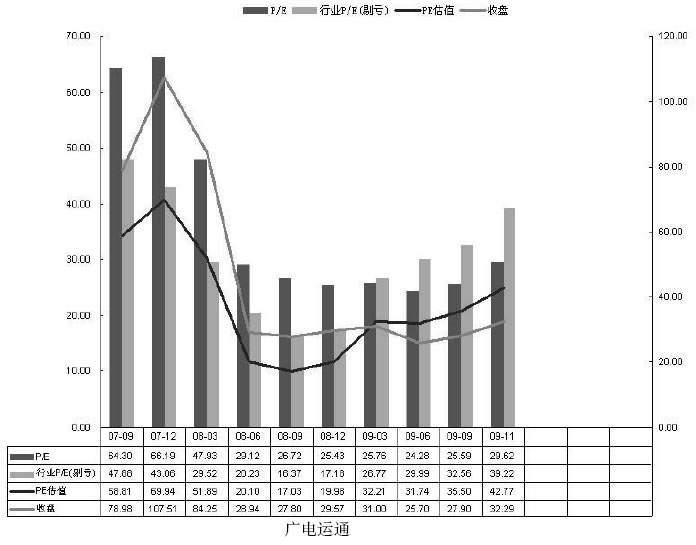

图1-11是通过改进过的约翰·聂夫的低P/E选股策略选出的股票所构成的复合指数与上证指数的比较图。从图中可以看到这个策略的表现也好于市场平均表现。同期上证指数上涨了80%,而低P/E价值型投资策略选择出的股票平均收益在149%左右。

图1-11

按此方法选出的股票池如下:厦门空港、广电运通、现代投资、赛马实业、通策医疗、岳阳兴长。

我们选择该股票池中的002152广电运通进行分析。广电运通公司主营业务为银行自动柜员机(ATM)等货币自动处理设备及相关系统软件研发、生产和销售,下属全资子公司深圳银通还提供货币自动处理设备维护和ATM营运两类服务。2008年度,公司ATM产品国内市场占有率已赶超国外竞争对手,排位第一,而且成为国内第一家由铁道部组织认可的TVM供应商;其中来自农业银行及中国银行的营业额同比分别增长了29.67%和98.26%;来自农业银行和中国银行的销售收入占公司总营业收入的28.82%和27.48%。是国产ATM厂商中用户分布面最广、设备安装量最大的企业。在海外,公司ATM产品已成功进入了全球50多个国家和地区,公司海外知名度正在迅速提升。

另外轨道交通产品:AFC业务(轨道交通设备)正在发展成为公司多元化战略下新的利润增长点。公司AFC业务主要包括生产和销售轨道交通的相关自动售票机、电子刷卡机及软件系统等。系列地铁自动售检票设备已成功应用于广州地铁四号线,北京地铁一号线、二号线及八通线,南京地铁一号线南延线以及京津城际高速铁路等全国十多条轨道交通线路。2008年度公司AFC业务实现营业收入7697.12万元,同比增长972.92%。未来5~10年国内轨道交通迎来建设高峰期,按国内20多个大中城市地铁规划测算,AFC系统未来市场蕴涵着近100亿元市场规模。

公司2009年前三季度实现营业收入99653.45万元,同比增长27.03%;实现净利润24514.00万元,同比增长20.37%,前三季度实现每股业绩0.72元,基本符合预期。其中,2009年前三季度商品销售收入95030万元,同比增长27.04%;服务收入2069万元,同比上年增长46.51%;营运收入2360万元,同比增长5.61%。

证券研究机构预测,公司2009~2011年EPS分别为:1.12元、1.25元、1.50元;根据目前相应同类公司估值水平,股价应该在30~40元左右。从P/E估值曲线图1-12看该股预测估值应该在40元左右。

图1-12

交易分析:如图1-13所示,002152广电运通在一个大的上升通道里运行,股价以30元为中轴线上下波动,下行的支撑位在28元左右,上行压力位在32元左右,35元左右是第二压力位,40元左右是上轨压力位。如果股价下跌,在下轨支撑28.5元左右可以采用逐步低买的交易策略,然后耐心持有到39元左右开始逐步卖出。

图1-13

广电运通仍然有每股1.05元的公积金,每股2.19元的未分配利润。也就是说未来一年里仍然存在高分红的可能性,这就使得股票具有含权的价值。

威廉·米勒是美国传奇基金经理人,他毕业于华盛顿-李大学经济学系,曾在美国海外军事情报单位任职,并取得约翰·霍普金斯大学的哲学博士学位,于1981年进入雷格梅森公司担任研究部主管,1982~1989年进入雷格梅森价值信托基金,1990年成为雷格梅森价值信托基金的主要经理人,自1991年至2000年止,雷格梅森价值基金的10年平均复利报酬达22.92%,超越同期S&P500指数的表现,并且创下连续10年击败S&P500指数的佳绩,打破原先由彼得·林奇所保持连续9年击败S&P500指数的纪录,威廉·米勒因此被美国基金业界视为唯一可与彼得·林奇媲美的基金经理人,并在1998年获得著名基金评级机构晨星公司的年度最佳基金经理人的殊荣。

由于威廉·米勒的优异表现,使雷格梅森价值基金管理的总资产达120亿美元以上,并促使雷格梅森公司管理总资产由90亿美元成长至超过1400亿美元,跻身全美前30大的资产管理公司。

威廉·米勒以其自创的集中倾向企业价值评估法,代替传统的乘数评价法,常能在成长型企业具有投资价值时买进而大获全胜,虽然他也用本益比、股价净值比及股价现金流量比等传统指标,但他会依时空环境进行调整,特别注意企业的资本报酬率、存货周转率及现金流量的状况,并以通货膨胀率及利率水平作为调整评价系数的依据。

1. 选股原则:威廉·米勒认为价值投资者应按照以下原则来选股

(1)公司在业界必须是领导者。

(2)长期而言,公司的资本报酬率必须高于平均值。

(3)公司在不确定的经济、产业及个别情况下,都必须有强大的长期经济价值。

(4)存货周转率比同业高,且有提升的趋势。

(5)营运报酬率比同业高,且有提升的趋势。

(6)P/E、P/BV及P/CF指标比市场平均低,但以通货膨胀率及利率随时调整评价标准,指标输入值随时空环境而改变。

(7)股价低于其内含价值,内含价值则以自由现金流量折现计算。

2. 改进方法

由于威廉·米勒的部分选股标准是无法量化的,所以我们在模型中只保留可以量化的部分作为选股条件。

(1)近四季资本报酬率(ROC)>市场平均值。

(2)近四季资本报酬率(ROC)>一年期定存利率。

(3)近四季资本报酬率(ROC)>最近5~8季资本报酬率(ROC)。

(4)最近四季存货周转次数>行业平均值。

(5)最近一季P/BV<市场平均值×1.5。

(6)最近财务P/E<市场平均值×1.5。

(7)P/CF<1.0。

图1-14是使用威廉·米勒价值中心成长策略选出的股票构成的指数与上证指数的比较图,从图中我们可以清楚地看到大师的投资思想在A股市场上一样适用。同期上证指数上涨了80%,而中心价值成长投资策略选择出的股票平均收益在196%左右。

图1-14

按此方法选出的股票池如下:华发股份、赛马实业、民航股份、深圳能源、黔轮胎A、海螺型材、永新股份。

我们选择深能源进行投资分析。深能源整体上市收购深圳能源集团拥有的全部资产后,权益装机容量将从153万千瓦增加到415.57万千瓦,增长1.6倍,总装机容量达到586.5万千瓦。公司将全资拥有深圳地区最大的天然气发电厂──东部电厂。购买电力资产中包含一定规模的清洁能源(液化天然气发电和可再生能源发电),收购该电力资产后,深能源电源结构得到改善,符合国家的政策导向和电力企业发展的长期思路。

深能源还介入了风能领域,全资子公司北方能源在内蒙古自治区通辽市开鲁县设立全资项目公司深圳能源通辽风电有限公司,投资建设义和塔拉风电场(300MW)项目,计划总投资为311286.87万元。另外,北控公司投资满洲里6.95万千瓦风电项目,项目工程动态总投资72846万元,静态投资71268万元。满洲里风电项目位于满洲里市区东南约14公里,风场有效占地面积约为16.2平方公里。项目装机容量6.95(2+4.95)万千瓦,计划安装单机容量1500kW的风力发电机组46台。

投资收益及主业复苏。前3季度,公司投资净收益为6.21元,同比增长约940%,贡献每股收益0.28元;扣除投资收益,净利润同比增长28.18%,环比上升21%,3季度,扣除投资收益,净利润同比增长260%,反映出主业复苏。

主营业务业绩将逐步向好。营业收入增长受益于新机组投产和区域用电量恢复:3季度公司营业收入实现年内首次正增长,同比增长14.59%(1~9月,广东省累计用电量已实现正增长);受益于同期电价上调的翘尾因素及煤炭成本大幅降低影响,1~9月,公司销售毛利率为25.07%,同比提高5.59个百分点;3季度,公司毛利率为27.88%,同比增速增加7.7个百分点,环比增加4.16个百分点。

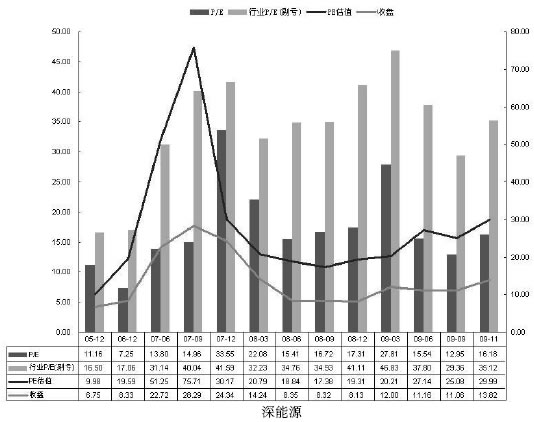

证券调研机构的盈利预测:2009~2010年公司EPS预测分别为1.02元和0.99元,折合为12.14、12.5倍PE,低于行业平均水平,具有一定的估值优势。折合预测股价在20元左右。

图1-15是深能源的P/E估值曲线图,我们可以看到估值在29元左右。

图1-15

交易分析:如图1-16所示,000027深能源在一个大的上升通道里运行,股价以13.3元为中轴线上下波动,下行的支撑位在12.2元左右,上行压力位在14.5元左右。15.7元左右是第二压力位。17.5元左右是上轨压力位。如果股价下跌,在下轨支撑12.2元左右可采取逐步低买的交易策略,然后耐心持有到17.5元左右开始逐步卖出。

图1-16

价值投资策略也称反向投资策略,就是在市场大跌50%以后,处于无趋势状态时,寻找满足P/E、P/BV、P/SR、P/CF四个指标都低于市场平均值的股票。一旦市场开始上涨,运用价值投资的策略可能已经太晚了。

所以价值投资策略是在大跌以后,市场仍然弱势时逐步低买那些四低的股票,并且耐心持有,一旦上升趋势形成,就开始逐步卖出。当市场全部看多时就清仓出局,耐心等待下一次大跌带来的价值投资机会。

价值投资需要耐心,必须等待市场大幅下跌才可能有发掘金子的机会。市场下跌30%~50%以后,价值投资的策略比较有效。

价指投资策略的优点是投资者一旦按所选择出的股票买入,就不再担心市场的短期波动,一直持有到这只股票被高估,盈利卖出。由此价值投资者应该是一个长线投资者。

价值投资的利润来自于市场反应过度,每当市场空头情绪弥漫,电视上的那些专家们大肆唱空时,往往就是价值投资者开始行动的时候了。但到了股票市场一片繁荣,投资者个个兴高采烈,电视上的那些专家在用口水证明自己是如何正确的时候,就应该是价值投资者离场的时候了。